Para quem quer começar a empreender, um dos primeiros passos é entender como funcionam os impostos para pequenas empresas.

A princípio, a legislação brasileira pode assustar o pequeno empreendedor, já que ela é complicada e cheia de regras. Mas isso não significa que seja impossível compreendê-la.

Veja a seguir como decidir qual o melhor regime tributário para o seu negócio e entenda quais os impostos você precisará recolher.

Quais são as subdivisões para micro e pequenas empresas?

Antes de tudo, é preciso saber em qual categoria o seu negócio se encaixa. Atualmente, há três categorias para as micro e pequenas empresas:

MEI

A categoria de Microempreendedor Individual (MEI) se aplica a profissionais autônomos, que querem regularizar o trabalho como pessoa jurídica.

De acordo com a resolução CGSN nº 140, de 2018, diversos profissionais, como diarista, vendedor ambulante, tatuador e taxista podem se tornar MEI.

Para se enquadrar como um Microempreendedor Individual não é permitido ser sócio ou titular de outra empresa e é preciso que o faturamento máximo seja de R$ 81 mil por ano (de janeiro a dezembro), pouco mais de R$ 6.700 por mês.

Para garantir seus direitos, o Microempreendedor paga uma taxa mensal, o DAS (Documento de Arrecadação do Simples Nacional). O valor é baseado no salário mínimo, ICMS e ISS, por isso, sofre reajustes anuais.

O DAS é o único imposto recolhido pelo MEI e ele dá diversos amparos trabalhistas, como benefícios do INSS e empréstimos facilitados.

ME

A Microempresa (ME) é um tipo de pessoa jurídica para empresas de pequeno porte.

O faturamento como ME pode chegar até R$ 360 mil e essa categoria é uma ótima opção para quem não pode ser englobado pelo MEI, já que não há restrições para as atividades.

O ME paga mais impostos do que o MEI, mas também pode escolher o regime tributário (Simples Nacional, Lucro Real ou Lucro Presumido), que varia com a arrecadação anual.

Outra vantagem do ME está relacionada à quantidade de funcionários que podem ser registrados na empresa. O modelo permite até 19 contratações no setor de indústria e construção, e nove para empresas de comércio ou serviços, enquanto o MEI permite apenas uma contratação.

EPP

Já a Empresa de Pequeno Porte (EPP) é a pessoa jurídica para lucro anual entre R$ 360 mil e R$ 4,8 milhões.

Essa categoria também escolhe entre os três modelos de tributação, mas pode contratar mais funcionários do que um ME.

A EPP é considerada impulsionadora da economia, já que gera emprego e pode ser fornecedora de produtos e serviços para empresas de grande porte.

Entre os negócios mais comuns que se aplicam à EPP estão os pequenos mercados, padarias, floriculturas e lanchonetes.

Quais são os regimes tributários para pequenas empresas?

Quando falamos de impostos para pequenas empresas, também é importante conhecer os regimes tributários existentes:

Simples nacional

O Simples Nacional, como o nome já diz, foi criado para simplificar a vida do micro e pequeno empreendedor. Nesse regime tributário se encaixam empresas que faturam até R$ 4,8 milhões por ano.

A alíquota de arrecadação é definida de acordo com o faturamento da empresa, e pode ser entre 4% e 33%, variando também com a atividade escolhida.

Uma das vantagens do Simples Nacional é que ele reúne em um só boleto os principais impostos. Isso torna a gestão fiscal do negócio menos burocrática e mais fácil.

Lucro Presumido

No Lucro Presumido entram as empresas que faturam até 78 milhões de reais por ano.

Essa opção da tributação utiliza a margem de lucro para fins de cálculo de impostos e é pré-definida pela legislação, de acordo com a atividade realizada.

Por exemplo, serviços presumem um lucro de 32% sobre o faturamento; já o comércio, cerca de 8%.

O empresário paga, então, relativo ao IRPJ e à CSLL – veremos sobre eles mais adiante –, 15% sobre o lucro.

Há ainda, outros impostos, mas estes são calculados separadamente, de acordo com a movimentação financeira da empresa.

Lucro real

O Lucro Real é uma modalidade optativa para as empresas que têm faturamento anual de até R$ 78 milhões. Mas é uma modalidade obrigatória para quem movimenta acima desse valor.

Nesse regime, os impostos relacionados ao IRPJ e à CSLL são calculados em cima do lucro efetivamente apurado e demonstrado durante o período contábil.

Uma das vantagens desse modelo é a tributação em cima do real valor de lucro e, consequentemente, a desobrigação de pagar impostos sobre lucro quando há prejuízo fiscal.

Quais são os principais impostos pagos pelas pequenas empresas?

Como já dissemos neste texto, os impostos pagos pelas empresas dependem do regime tributário em que ela se enquadra. De qualquer forma, vale conhecer todos os impostos que podem ser cobrados das pequenas empresas e saber o que cada um representa:

IRPJ (Imposto de Renda da Pessoa Jurídica)

Assim como o imposto da pessoa física, o IRPJ é calculado de acordo com o faturamento da empresa. Nele, as alíquotas também variam de acordo com o regime de tributação escolhido.

CSLL (Contribuição Social sobre o Lucro Líquido)

A CSLL é a contribuição do empregador para a Seguridade Social. Ela é calculada de acordo com o regime de tributação escolhido para o recolhimento do IRPJ.

ISS (Imposto sobre Serviços de qualquer natureza)

Esse imposto é cobrado exclusivamente de prestadores de serviço. Sua alíquota varia de 2 a 5% do valor do serviço prestado.

PIS (Programa de Integração Social)

O PIS é mais uma contribuição do empregador para a Seguridade Social. Essa contribuição federal é paga todo o mês, sobre o faturamento da empresa ou da folha de pagamento. Ela varia de acordo com a atividade exercida.

COFINS (Contribuição para Financiamento da Seguridade Social)

O COFINS é a contribuição previdenciária calculada sobre as receitas da empresa.

Para que seja feito o cálculo desse imposto é necessário saber em que regime tributário a empresa está inscrita e se ela é optante ou não da incidência cumulativa.

CPP (Contribuição Previdenciária Patronal)

Esta é mais uma contribuição do empregador para o INSS.

No Simples Nacional, ela já vem embutida na alíquota paga de acordo com a atividade realizada. Na maioria das vezes ela é calculada sobre a folha de pagamento e confere uma alíquota de 20%.

IPI (Imposto sobre Produtos Industrializados)

O IPI incide sobre todos os produtos industrializados. A alíquota deste imposto varia de acordo com o produto e, ainda, é pré-fixada pela legislação através da Tabela de Incidência de Imposto sobre Produtos Industrializados.

Aqui no Brasil e apenas no território nacional, é calculado sobre o preço de venda do produto.

ICMS (Imposto sobre a Circulação de Mercadorias e Serviços)

Esse imposto é estadual e só é faturado quando há movimentação de mercadoria. Nele, a alíquota varia de Estado para Estado, pois cada um possui sua própria tabela e sua própria lista de serviços isentos.

A importância de estar com as tributações em dia

Toda empresa, para funcionar dentro da lei, deve estar em dia com o pagamento dos impostos. Caso contrário, fica sujeita a multas altíssimas e pode enfrentar problemas com a federação.

Por essa razão, é essencial que o gestor conheça as tributações relacionadas ao seu modelo de negócio e as pague corretamente. Afinal, o sucesso de uma administração também se dá através da organização das contas e do cumprimento das obrigações fiscais.

A contabilidade de uma empresa deve estar em dia com a Receita Federal, para que as contas sejam devidamente registradas e organizadas. Isso garante que o fluxo de caixa mostre a situação real da empresa, e o gestor não leva nenhum susto no meio do caminho, tendo que arcar com uma multa inesperada.

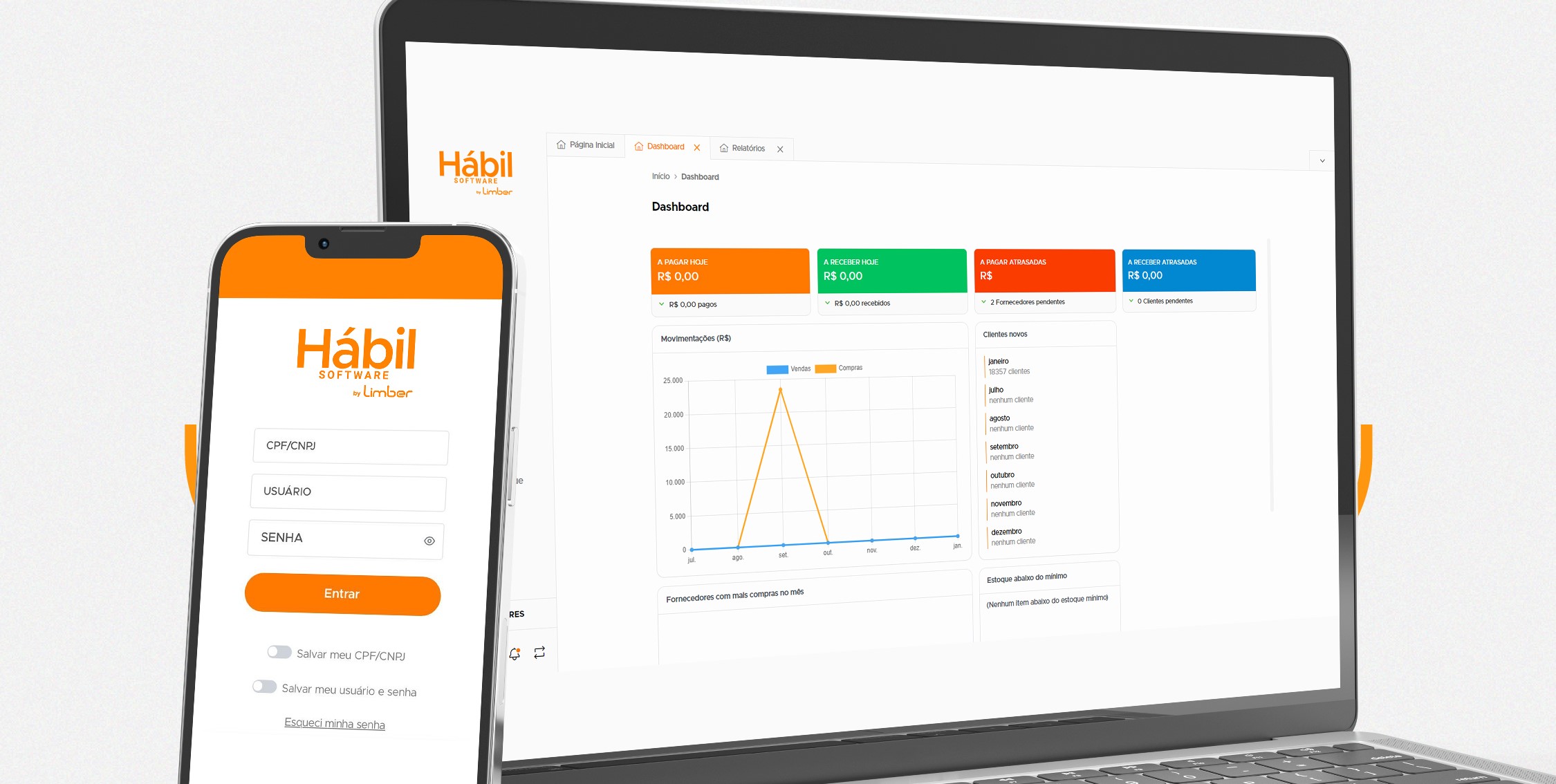

Para ser bem-sucedido nessa missão, contar com um software que organize e centralize as informações da empresa é a melhor opção. Um sistema de gestão automatiza diversas atividades e agiliza os processos, facilitando toda a rotina do negócio.

Além do mais, as informações ficam seguras na nuvem, o que garante que nenhum documento será perdido no meio de pilhas de papel. Uma gestão otimizada e produtiva deve contar com um software seguro e que seja um forte aliado no dia a dia.

Agora que você já conhece os principais impostos e modelos de tributação disponíveis no país, não deixe de consultar seu contador para optar pelo melhor regime tributário para sua empresa. Afinal, a opção pelo regime mais apropriado pode resultar em uma grande economia de investimentos no final de cada período.

A essa altura, você já deve ter percebido a importância de ter um bom serviço de contabilidade em sua empresa. Então, seja crítico diante do trabalho prestado e lembre-se que, se necessário, você pode trocar de contador.

Mas vale lembrar que para que o contador consiga contabilizar o movimento fiscal da sua empresa de forma correta e eficiente, há alguns documentos que você precisa enviar mensalmente para ele. E o Hábil Empresarial pode auxiliar nesse processo, pois faz o controle das notas fiscais, comprovantes de pagamento e arquivos eletrônicos. Direto do software, é possível exportar diversos arquivos XML para a contabilidade.

Esperamos que este artigo sobre impostos para pequenas empresas tenha sido útil para você. Para ler outros conteúdos que ajudam na gestão do seu negócio, acompanhe as publicações aqui, no blog da Hábil.